När börskurserna dagligen fluktuerar vilt kan man frestas att sälja sina fonder och aktier för snabbt för att plocka hem en liten vinst eller för att undvika förlust – trots att den ursprungliga investeringstesen om varför du köpte fonderna eller aktierna inte har förändrats alls. Om det är något som verkligen riskerar att förstöra långsiktigt god avkastning så är det att försöka tajma marknaden genom att pricka bra och dåliga dagar. Tyvärr är det just det felet många gör.

Vad händer med din avkastning om du missar årets bästa börsdag?

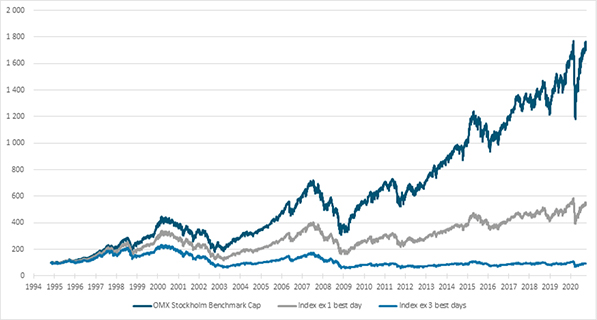

På ODIN har vi mätt avkastningen på Stockholmsbörsen sedan vår fond ODIN Sverige startade den 31 oktober 1994. Slutsatsen är att om man missar avkastningen den enskilt bästa dagen varje år, som oftast är en rekyl efter en tuffare period, så halveras nästan avkastningen över tid tack vare ränta-på-ränta-effekten. Att missa den bästa dagen varje år blir således förödande. Missar man de tre bästa dagarna försvinner all avkastning. Det slår naturligtvis även åt andra hållet, men det är tydligt att det är fler som missar de enskilt bästa dagarna på grund av att man försöker sänka risken i sin portfölj, än de som lyckas tajma ”rätt dagar” för sälj och köp. Det finns sannolikt inte någon som konsekvent lyckats med kortsiktig timing över tid. Vår fond ODIN Sverige har levererat en årlig avkastning om 18,1 procent per år efter avgifter, genom alla upp- och nedgångar, utan försök till tajming under över 27 års tid (per 31 okt 1994 – 31 jan 2022).

Felaktig tajming är en investerings största hot

Ingen av oss vet ju när de bästa börsdagarna kommer. Vanligtvis sker det i perioder av oro, vilket den senaste tiden är ett bra exempel på. De kortsiktiga rörelserna är per definition överraskningar. Och för de flesta förstör det den långsiktiga avkastningen att försöka tajma de rörelserna. Man vill köpa på botten och sälja på toppen. Oftast blir det tyvärr precis tvärtom. Poängen är att långsiktighet och exponering mot bra, växande bolag skapar enorma resultat över tid, där det största hotet är felaktig tajming.

Tid i marknaden slår att tajma marknaden varje gång

Våra mest nöjda kunder på ODIN är de som sällan tittar på sina saldon. De sitter still i båten. De aktiva hoppar ofta in och ut vid fel tillfällen. Jeff Bezos, grundare av Amazon har sagt att ”Allt handlar om långsiktighet. Bara genom att förlänga tidshorisonten kan du uppnå saker du aldrig annars skulle kunna”. Din främsta fördel är tiden. Ju mer långsiktig du kan vara och ju lugnare du kan hålla dig, desto bättre. Så kallat sittfläsk är inte att underskatta vid investeringar.

På lång sikt är marknaden förnuftig

På ODIN är vi väldigt långsiktiga och fokuserar inte på kortsiktiga kursrörelser. Man ska komma ihåg att aktie- och fondspararande är ett maratonlopp, inte ett sprintlopp. Aktivt tålamod ska inte underskattas. Lägg tid på att göra genomtänkta, förnuftiga investeringar och låt dem sedan vara. Marknadstiming spelar lätt på våra känslor på ett sätt som åsidosätter seriös investeringsanalys.

Det finns en trygghet i det långsiktiga. På tio år är marknaden förnuftig, duktiga bolag premieras och de dåliga straffas. På kort sikt är det däremot helt oförutsägbart. På kort sikt handlar allt om mänsklig psykologi, volatilitet och förhållandet mellan olika marknader. Människor är programmerade att undvika smärta och sträva efter glädje och trygghet. Därför kan det kännas rätt att sälja när alla runtomkring är rädda och köpa när alla mår bra. Det kan kännas rätt – men det är inte rationellt och det blir oftast väldigt dyrt.

Handla våra fonder i vårt eget ISK här

Exempelvis visade börsåret 2020 på hur oerhört svårt det är att få rätt på frågorna när man ska sälja och när man ska köpa. Nedgången i mars 2020 var historisk snabb men så var också uppgången. Kriser gör ofta att kvalitetsbolag växer sig starkare.

Fakta:

1 dag: Om man missar avkastningen den enskilt bästa dagen varje så halveras nästan avkastningen över tid från 11,7% CAGR till 6,8% CAGR.

3 dagar: Tar man bort de tre bästa dagarna försvinner all avkastning – CAGR på -0,2% per år.

*CAGR = Compound Annual Growth Rate = Den genomsnittliga årliga tillväxten under en viss tidsperiod uttryckt i procent