Sparing til pensjon

Du er ikke lenger garantert 60-70 prosent av lønnen i pensjon. Det var i en fordums tid – litt som dinosaurene. Det er dermed bare å belage seg på å spare til pensjon selv.

Nå ivrer du sikkert etter å komme i gang, men hold deg fast. Før du trer til verket bør du nemlig finne ut av dette:

Hvor mye penger trenger du som pensjonist?

Sjekk hvor mye penger du trenger for å leve komfortabelt som pensjonist.

Start med NAVs pensjonskalkulator, og se hva du kan forvente fra staten. Forventet pensjon fra Folketrygden utgjør gjerne 30-60 prosent av lønnen – avhengig av hva du har tjent og antall år i arbeid. Legg så til hva du kan forvente fra arbeidsgiver.

Står beløpet forhold til det livet du ønsker å leve som pensjonist?

Kanskje ikke?

Resten av pengene må du nesten ordne selv.

Start å spare til pensjon i fond tidlig

Jo før du kommer i gang med pensjonssparing, desto bedre.

Da kan du spare mindre, og la rentes-rente effekten gjør mye av jobben. Rentes-rente er når renten – eller avkastningen, på det opprinnelige sparebeløpet begynner å tjene renter.

Ettersom tiden går blir det store beløp.

Rentes-rente effekten i aksjon

Vi har laget et eksempel om Hilde og Kjell:

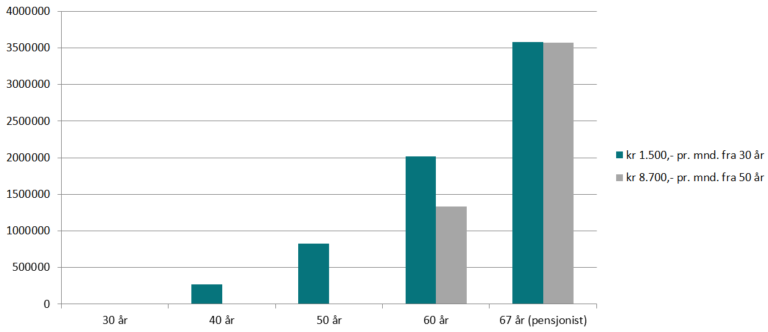

Hilde har innsett at hun ikke blir noe yngre, og sparer kr 1.500,- i måneden i aksjefond fra hun er 30 år.

Kjell er ikke like fornuftig.

En tur innom den lokale banken som 50-åring blir en vekker. Han tar grep, og begynner å spare kr 8.700,- i aksjefond hver måned til han går av med pensjon, som 67-åring.

Hilde sparte mindre enn Kjell, men endte opp med like mye penger.

Begge ender opp med omtrent kr 3,5 millioner. Hilde sparte totalt kr 666.000,-, mens Kjell måtte ut med kr 1,82 millioner fra egen lomme. Det er kr 1,115 millioner mer i innskudd enn Hilde, bare for å ende opp med like mye penger.

Diagram: Utviklingen i Hilde og Kjells private pensjonssparing frem til fylte 67 år.

Spar til pensjon i fond med en spareavtale

Hvordan du sparer til pensjon har mye å si for hvor mye penger du kan forvente å ende opp med. Hvor mye penger du ender opp, har igjen alt å si for hvilket liv du kan leve som pensjonist.

Du bør eie en del aksjer når du sparer langsiktig til pensjon

Avkastning og risiko går gjerne hånd-i-hånd.

Risiko handler her om hvor mye du kan forvente å se sparepengene svinge i verdi. Jo høyere andel aksjer, desto mindre penger må du spare for å ende opp med et gitt beløp.

Tabell: Hvordan et fast sparebeløp i aksjefond månedlig kan vokse over tid*.

* Gitt sparing i aksjefond til 7,5 prosent gjennomsnittlig årlig avkastning. Tallene er før skatt og inflasjon.

Forventet avkastning i aksjefond er 3-6 prosent høyere enn sparekonto.

Over tid blir det betydelig mer penger enn om du sparer i bank. Pensjon handler typisk om langsiktig sparing. Du kan derfor tillate deg å eie en del aksjer når du sparer til pensjon.

Det skal dog ikke gå utover nattesøvnen.

Spareavtale i fond er den beste måten å spare til pensjon

Et fast beløp inn i et globalt aksjefond, som Odin Aksje kan forventes å vokse med 7,5 prosent gjennomsnittlig årlig. Klarer du å spare kr 3.000,- månedlig, så kan det bli kr 1,6 millioner ekstra til pensjon om 20 år.

Bare husk å ta ned risikoen når det nærmer seg uttak.