Hur påverkar valet i USA aktiemarknaden?

Det amerikanska presidentvalet skapar alltid rörelser på marknaderna, men vad innebär det egentligen för en investerare? I en tid med politisk oro och ekonomiska förändringar är det viktigt att förstå vilka faktorer som verkligen driver avkastningen på lång sikt.

Om vi spolar tillbaka tiden till oktober 2016 hade den amerikanska aktiemarknaden upplevt en stark uppgång under flera år, räntorna var rekordlåga och vi befann oss mitt i en polariserande valkampanj där Trump drog det längsta strået. Det fanns mycket att oroa sig för när det gällde den framtida utvecklingen av den amerikanska aktiemarknaden. Sedan den 31 oktober 2016 har den amerikanska aktiemarknaden levererat en årlig totalavkastning på 15,4 procent i amerikanska dollar.

Tisdagen den 5 november 2024 ska USA genomföra det 60:e presidentvalet i landets historia, och precis som i de två föregående valen ser det ut att bli ett polariserande och splittrande val. Ämnen som splittrar väljarna inkluderar den ekonomiska situationen i USA, skatter, invandring, abort, utrikespolitik, regleringar och frågor kopplade till den amerikanska demokratin. Det som är fascinerande med USA är att landet har en historia präglad av konflikt och stora skiljelinjer, samtidigt som landet har hållits samman av den amerikanska drömmen – drömmen om social rörlighet; om du bara arbetar hårt och målmedvetet är möjligheterna oändliga. Idag ifrågasätts kanske den drömmen mer än någonsin, men samtidigt visar landets historia att amerikaner kan ta sig igenom det mesta.

USA:s politiska och ekonomiska system inbjuder till värdeskapande

Precis som det finns bra företag och branscher, finns det attraktiva marknader. USA:s politiska och ekonomiska system ger goda ramar för näringslivet och inbjuder till värdeskapande, vilket gör att landet som helhet uppnår god avkastning på kapitalbasen.

Det finns flera orsaker till detta, men huvudsakligen beror det på:

- En stor nationell marknad, ett språk och hög grad av rörlighet på arbetsmarknaden

- En djupare och välutvecklad kapitalmarknad

- En innovationsdriven och entreprenörsdriven kultur

- En välreglerad marknad med starka institutioner

- Stark privat äganderätt – du kan vara säker på att värdeskapandet tillfaller dig som aktieägare

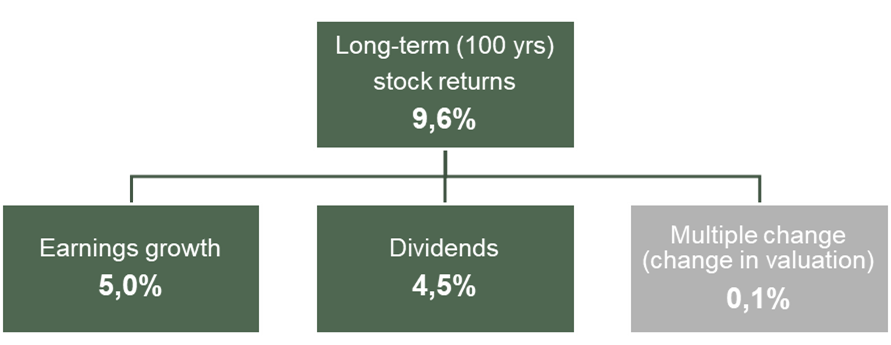

Det är dessa faktorer som tillsammans gör att amerikanska företag över tid har levererat en resultatökning på 5 procent årligen sedan år 1900. Som investerare uppnår du långsiktig avkastning eftersom ekonomin växer, och det värdeskapandet tillfaller dig som aktieägare. Över tid är det denna resultatökning, i kombination med utdelning, som driver avkastningen.

Källa: Financial Physics, Dr. Rama Rao

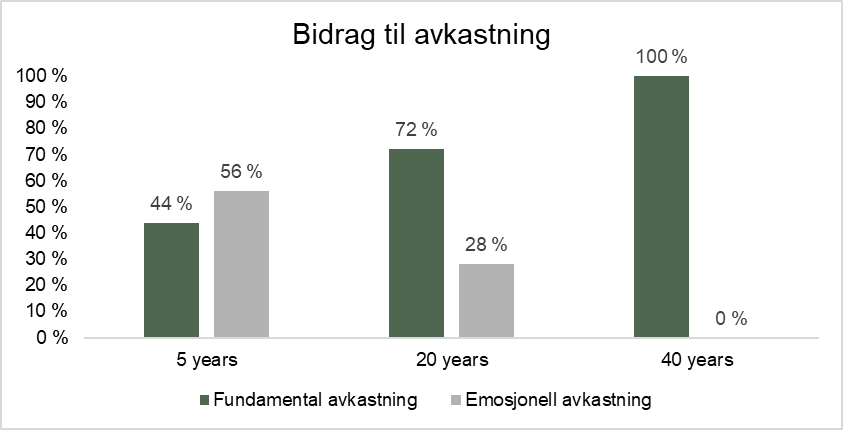

På kort och medellång sikt är det huvudsakligen omvärdering som står för merparten av avkastningen. Även på 5 års sikt är det den emotionella avkastningen och marknadens humörsvängningar, eller förändringen i värderingen, som står för mer än 50 procent av avkastningen. Det är också anledningen till varför värdering av priset, hur mycket du betalar för ett bolag, faktiskt är en viktig bedömning och påverkar resultatet. På 20 års sikt är det dock de fundamentala faktorerna, resultatökning och utdelning, som står för merparten av avkastningen, även om värdering fortfarande står för 28 procent. Det illustrerar också att ju mer långsiktig du är, desto högre blir sannolikheten för positiv avkastning, eftersom du minskar risken för att marknadens humörsvängningar förstör avkastningen.

Källa: Financial Physics, Dr. Rama Rao

Den stora frågan är därför: vilka variabler är det som har betydelse?

I artikeln “How Inflation Swindles the Equity Investor” från 1977 nämner Warren Buffett fem faktorer som över tid driver intjäningsökningen och avkastningen på eget kapital för amerikanska företag. Temat för artikeln är i grunden hur inflation är en utmaning för amerikanska företag. Vid den tidpunkten var avkastningen på eget kapital för amerikanska företag cirka 12 procent. Han redogjorde för några faktorer om hur företagen kunde uppnå högre avkastning på eget kapital, även om han inte såg det som sannolikt att det skulle ske. Dessa faktorer är:

- En ökning av kapitalomsättningshastigheten, det vill säga total omsättning i förhållande till det investerade kapitalet för amerikanska företag

- Lägre räntor

- Högre skuldsättning

- Lägre skatt

- Högre marginaler

God resultatökning för amerikanska företag

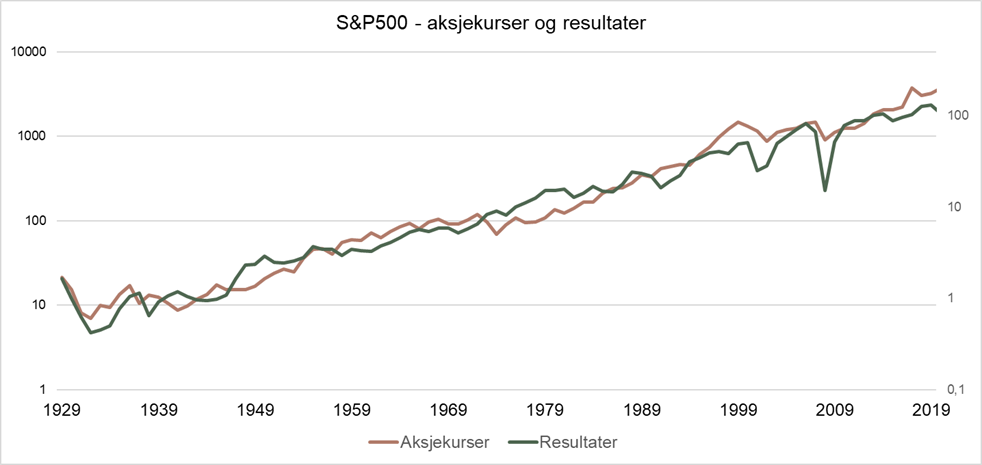

Sedan 1960 och fram till idag har resultatökningen för amerikanska företag varit strax under 7 procent årligen, vilket är något högre än det långsiktiga genomsnittet. Detta har drivit avkastningen på eget kapital för amerikanska företag till strax under 19 procent vid slutet av 2023. Detta beror till stor del på att alla ovanstående variabler har varit till fördel för amerikanska företag. Amerikanska företag har upplevt lägre räntor, lägre skatt och högre marginaler. Dessutom använder företagen idag en större andel av överskottet till att köpa tillbaka aktier som en form av utdelning till aktieägarna. Detta ökar resultatökningen och minskar de bokförda värdena. Detta förklarar också varför den amerikanska aktiemarknaden har levererat så god avkastning. Det drivs av fundamentala faktorer som god resultatökning och högre kapitalavkastning. Den amerikanska ekonomin levererar god lönsamhet, precis som ett välskött företag på en attraktiv marknad. Denna värdeskapning tillfaller aktieägarna.

Det finns flera olika perspektiv på detta, men i artikeln “The End of an Era: The Coming Long-Run Slowdown in Corporate Profit Growth and Stock Returns” argumenterar författarna för att den starka resultatökningen till stor del har drivits av:

- Minskning av bolagsskatten, från 34 procent 1989 till 15 procent 2019 i effektiv skattesats. Till jämförelse var den 44 procent under perioden 1962 till 1982.

- Fallande räntor – exempelvis var FEDs styrränta över 9 procent 1989 mot runt 5 procent nu.

Författarna i artikeln “How the Wealth Was Won” argumenterar i större utsträckning för att den goda resultatökningen beror på att en ökande andel av värdeskapningen har tillfallit aktieägarna, genom ökade marginaler, snarare än att detta har tillfallit arbetstagarna. Med andra ord, att kapitalägare har tagit ut en större andel av den ekonomiska värdeskapningen snarare än löntagare. Detta stöds av vad vi ser i rörelsemarginalerna för amerikanska företag. På 1970-talet var rörelsemarginalen för amerikanska företag runt 12-13 procent, medan de idag ligger runt 16-17 procent. Dessutom kan det argumenteras för att den amerikanska kapitalismen har blivit mer kapitalfattig, att vi har kapitalism utan kapital. Tidigare behövde man stål, fabriker och maskiner, medan kapitalismen idag i större utsträckning drivs av kunskap, idéer och varumärken.

Val påverkar ramvillkoren för näringslivet

Val av skattenivå och fördelning mellan arbetstagare och aktieägare är politiska frågor. Sådana politiska frågor sätter ramarna för näringslivet, och på detta sätt påverkar val ramarna för näringslivet. Här har attityderna förändrats över tid. För att finansiera budgetunderskotten under andra världskriget ökade den amerikanska bolagsskatten. I början av 1950-talet var bolagsskatten 52 procent och nådde en topp 1968 med 52,8 procent. Sedan dess har den federala bolagsskatten varit fallande. Idag är den 21 procent efter att Trump-administrationen sänkte skatterna 2017. Ett sådant fall i skattesatsen har haft en positiv inverkan på resultatökningen för amerikanska företag. Kamala Harris har uttryckt önskan om att höja bolagsskatten till 28 procent, medan Donald Trump vill sänka den ytterligare till 15 procent för företag som har produktionsverksamhet i USA. En förändring i skattesatsen kan ha en positiv eller negativ inverkan på resultatökningen för amerikanska företag på kort sikt.

Hur kommer näringslivet att se ut efter valet?

Baserat på historik är det ändå sannolikt att över riktigt lång tid bör amerikanska företag kunna leverera god resultatökning. Även under en period som 1900 till 1969, som präglades av förändrade ekonomiska ramvillkor som högre skattesats, högre räntor, två världskrig och den stora depressionen, levererade amerikanska företag 3,7 procent årlig resultatökning.

Ingen kan förutspå framtiden, inte vi heller, men på lång sikt bör amerikanska företag fortfarande ha goda förutsättningar att fortsätta leverera en resultatväxt på mellan 4-7 procent på aggregerad nivå.

Källa: Odin, Factset, multpl.com

Istället för att oroas inför valet, är det bättre att ha en värdediversifierad portfölj som är väl rustad för att hantera svåra tider och som har goda förutsättningar att leverera resultatväxt och betala utdelningar. Samtidigt måste du se till att inte betala för mycket för företagen, eftersom det kan förstöra en stor del av avkastningen på en 5 till 15 års horisont.

Bra företag som drivs av en sund, erfaren ledning bör ha goda förutsättningar att anpassa sig till förändrade ramvillkor. Vi anser att de företag vi har valt att ha i våra fonder har goda förutsättningar att skapa värden på lång sikt, oavsett valet utfall.

Artikelförfattaren Robin Øvrebø, förvaltare av ODIN USA