Först och främst handlar frihet om att tänka själv. På ODIN har vi mycket få begränsningar för var och hur vi ska hitta de gömda ”pärlorna”. När vi vänder på varje sten letar vi helt enkelt efter en bra affär till ett bra pris. Referensindex är för oss bara en parameter för hur marknadsutvecklingen har varit under en viss period.

Vi gör våra egna bedömningar av aktuella bolag baserat på djupgående analyser av de grundläggande förhållandena i bolaget. Sådant tar tid och frihet handlar därför också om att kunna ta sig tid att göra en grundlig analys. Alla kan hävda att de köper ”billiga” aktier. Allt annat vore vansinne, men det räcker inte att gå på enkla översiktssiffror, den senasterekommendationen från mäklarna eller tro och hopp om framtiden. På ODIN gör vi på ett annat sätt.

Här har frihet att lägga tid och resurser på vår jakt efter de riktiga ”pärlorna”. Allmän glädjeyra över en ”spännande” bransch med euforiska framtidsutsikter ger vi inte mycket för. På samma sätt låter vi oss inte skrämmas av plötsliga domedagsprofetior. Vi tittar i stället på det fundamentala i bolagen och köptillfällena tenderar att dyka upp när domedagsprofetiorna drar fram över marknaderna.

Vi letar efter bolag med kvalitet i form av stadigt hög avkastning på kapitalet och långsiktiga konkurrensfördelar på marknaden. Sådana bolag skyddas ofta av rejäla inträdesbarriärer och har en ledning som har demonstrerat god förmåga att generera fritt kassaflöde. Vanligtvis undviker vi bolag som är verksamma inom strukturellt nedåtgående branscher och bolag som är beroende av en mycket hög teknologisk utveckling för att uppnå sina mål.

Tyvärr är priset på sådana kvalitetsbolag ofta för högt för att ge en tillfredsställande avkastning. Vi investerar därför endast i de bolag där förhållandet mellan marknadsvärdet och vår egen värdering är fördelaktig. Bra tillfällen att köpa sådana bolag dyker inte upp så ofta. Därför har vi generellt ganska få bolag i våra portföljer.

Glömda grundläggande förhållanden

Vi anser att aktier periodvis prissätts ”felaktigt”. Det beror på alltför liten uppmärksamhet på vad bolagen genererar i fria kassaflöden och långsiktigt värdeskapande. Det är ju bolagens kassaflöden som, när allt kommer omkring, driver bolagsvärdet och därmed aktiekurserna. Det är det många som glömmer bort när marknaden fluktuerar som värst.

Vi letar efter bolag med solida balanser och god disciplin vad gäller användningen av bolagets kapital. Aktiemarknaden undervärderar ofta potentialen i balanserna hos skuldfria bolag. En stark balans ger svängrum för en lönsam tillväxt och en stark balans ger utrymme för ökad utdelning.

Olika tidshorisonter

Marknaden tycks genomgående ha ett kortsiktigt fokus och även detta leder tidvis till ”felaktig” prissättning. Grundläggande förutsättningar hamnar ofta i skuggan av rykten och spekulationer. Detta kortsiktiga fokus skapar möjligheter för investerare med en längre tidshorisont. Bolag som inte uppfyller förväntningarna på sina kvartalsresultat drabbas ofta hårt av aktiemarknaden. Ett kvartalsresultat säger dock mycket lite om bolagets långsiktiga värde. Därför lägger vi mer tid och energi på bolagens ”långtidsprognos”.

Integritet

Rädsla och girighet är starka känslor. Långt ifrån alla har tillräcklig självständighet i de egna analyserna för att våga stå rakryggade när ovädersmolnen blåser in över marknaderna. Det kräver också mod att lämna ett bolag när priset uppnår nivåer som inte är försvarbara med tanke på det förväntade värdeskapandet. Om man tänker större än ankdammen har man frihet att fatta sådana beslut.

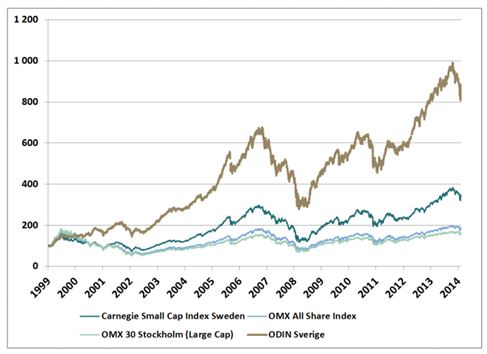

Även i en ”liten” ankdamm som Sverige går det att skapa meravkastning för aktiva förvaltare. Grafen över visar data från 1999 till 2004 som visar ODIN Sverige jämfört med tre olika index (Large Cap-index OMX 30, Small Cap-index Carnegie Small Cap Index Sweden samt All Share Index på Stockholmsbörsen). Under perioden har man niodubblat de pengar som investerats i ODIN Sverige jämfört med ungefär en tredubbling i index för små bolag och en dubblering i index för stora bolag.